高价格、低成本、暴利…

是玻尿酸被紧紧贴上的标签

但事实似乎并没有这么简单

表面狂欢下,玻尿酸行业的挑战早已悄然到来…

全面退场

2006年8月,吉林富华医用高分子材料有限公司把当时的国家药监局(后面该机构历经改组)告上法庭。

原因是2006年4月30日,国家药监局决定全面停止第三类植入医疗器械「奥美定」的生产、销售和使用——吉林富华作为该品种的全国唯一生产厂家,在当日收到了《撤销医疗器械注册证通知书》。

奥美定俗称“人工脂肪”,1997年由乌克兰引入我国,是一种无色透明、类似果冻状的液态物质,主要成分为聚丙烯酰胺水凝胶,注射到胸部、臀部、面部,用于丰胸、丰臀以及美容。

但奥美定无法被人体吸收,有专家曾指出:奥美定进入人体,就像把沙子揉进面里,永远取不干净。甚至有整形中心主任形容:把奥美定一点一点取出来后,胸部组织变得千疮百孔,最终像一张破渔网。不少女性因此终身受害。

这也是当时的国家药监局强制奥美定退市的原因所在。

国家药品不良反应监测中心数据显示:从2002年到2005年11月,共收集到与注射奥美定有关的不良事件监测报告183份。不良事件表现包括炎症、感染、硬结、团块、质硬、变形、移位、残留等,其中变形17例,移位16例,植入物残留10例。

来自临床的数据更加庞大。

2006年,时任北京协和医院整形外科主任乔群说,到2003年底,已有30万人注射此类产品。

而中国数据研究中心以及中国整形美容协会等机构发布的《中国医美“地下黑针”白皮书》则进一步显示,我国奥美定事件受害者超过100万人。

2006年10月,吉林富华的诉讼请求被法院驳回,奥美定随后也逐渐从医院和公众的视野中销声匿迹。

但市场预料不到的是,正是奥美定被禁的这一年,中国注射整形行业开始呈指数级增长。中国产业信息网数据显示,目前国内注射整形市场已达百亿级别。

事实上,奥美定退场后留下的一片市场真空,仅两年后就被新产品填补,这类新产品毛利率最高可达98%,有多家企业凭此上市,其中一家企业已成为全球最大的原料生产和销售商。

这一新产品名为「注射用透明质酸」,被人们俗称为——「玻尿酸」。

「完美」替代品

今年7月22日,素有「玻尿酸女王」之称的华熙生物董事长赵燕,以272亿元身家超越雷军,排名科创板百亿富豪榜第二名,

中国产业信息网数据显示,预测到2023年,全球玻尿酸原料(透明质酸)市场有望达到1150吨,2018-2023年复合增速预计保持在18.1%。而华熙生物不仅是国产玻尿酸主要生产商之一,也是全球最大的透明质酸生产销售企业。

透明质酸英文hyaluronic acid,其中:hyal意为「像玻璃一样」,uronic形似尿液的英文「urine」,acid意为「酸的」,故被大众翻译为「玻尿酸」。

简自美上海门诊部临床技术院长姜海燕对赛柏蓝器械表示,透明质酸成为医美行业炙手可热的产品,主要因为其良好的生物相容性和降解性。

她认为,奥美定不是人体组织成分,而透明质酸是人体内不可替代的天然物质,因此在安全性上远远胜于奥美定。

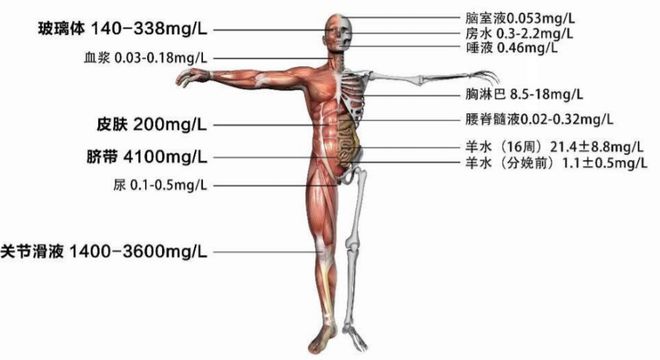

据了解,透明质酸分布于眼玻璃体、关节、脐带、皮肤等部位,在人体胚胎时期含量最高,随着年龄增长体内含量逐渐减少。如果把 20 岁时人体内的透明质酸相对含量定为 100%,那么 30、50、60 岁时分别下降为 65%、45%、25%。

透明质酸在人体内的分布

图片来源:华熙生物招股书

透明质酸同时具有很强保湿性——1934年,美国哥伦比亚大学眼科教授Meyer等人从牛眼玻璃体中分离出透明质酸,发现这种物质彼此纵横交错形成网络,就像海绵一样能吸收和保持大量水分。有数据显示,透明质酸可以吸收相当于自身重量1000倍的水分。

也因此,透明质酸可以被认为是天然的植入整形材料。根据医疗器械分类目录,用于医美的注射用透明质酸钠凝胶已被归类为「整形及普通外科植入物」,属于第III类医疗器械。

有产品毛利率98%

2020年4月22日,贵州茅台发布年报,2019年营收854亿,净利润412亿,茅台酒毛利率为93.78%,有媒体将茅台称作「东方神水」,把茅台酿酒池称作「黄金蓄水池」。

2019年12月以及2020年9月9日,爱美客发布招股书显示:从2016年到2019年,爱美客的玻尿酸产品「宝尼达」毛利率一直在98%以上——这一数字比「东方神水」还高。

宝尼达毛利率在2019年达到最高的98.73%——每支成本32.34元,平均销售单价2547.49元。

然而,单价2547.87元只是出厂价格,9月27日,赛柏蓝器械查询医美App「新氧」发现,宝尼达在消费者终端的销售价格达10800元/0.5ml。

根据北京某医美医院相关负责人表述,赛柏蓝器械了解到,宝尼达之所以这么贵,是因为它定位长效玻尿酸,大部分成分属于透明质酸,会在1-2年左右被人体代谢完毕,剩下是「PVA微球」,不容易被代谢,在人体内长期保持。

9月9日,爱美客发布招股书显示,包括宝尼达在内,目前爱美客共有6款产品,毛利率均在90%以上。6款产品平均销售价格从292.75元到2547.49元不等,消费者终端价格从699元/1ml到10800元/0.5ml不等;生产成本均不超过45元,最低为24.72元。

数据来源:爱美客最新招股书以及新氧App

上述招股书显示,从原料端价格来看,上述产品原材料主要包括透明质酸钠、预灌封注射器以及一次性使用无菌注射针,价格分别为144.14元/克、4.58元/支以及0.91元/支。

9月9日,深交所新发布消息称,爱美客拟于近期在深市发行新股并上市。

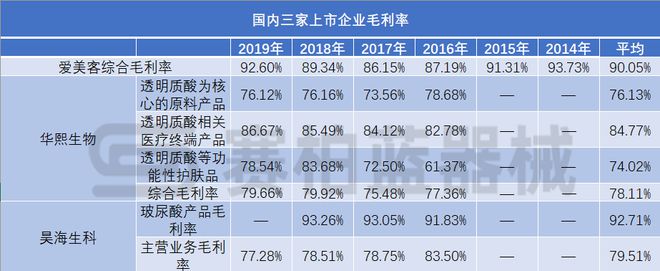

除了爱美客,在国内玻尿酸行业中,代表企业华熙生物和昊海生科的玻尿酸类产品同样拥有高毛利率。

数据来源:上市公司年报、招股书

华熙生物主要包括透明质酸原料、医疗终端产品和功能性护肤品三条业务线,其中医疗终端产品包含「润百颜」和「润致」两类注射用透明质酸钠产品。2016年到2019年,其医疗终端产品线毛利率平均84.77%。

昊海生科主要有眼科、整形美容与创面护理、骨科、防粘连及止血四条产品线,其中整形美容与创面护理产品线包含「海薇」和「姣兰」两类玻尿酸产品。2016年到2018年,前述两类玻尿酸产品毛利率平均为92.71%。

根据上表数据计算可得,2014年到2019年,爱美客综合毛利率90.05%;

2016年到2019年,华熙生物和昊海生科公司综合平均毛利率分别为78.11%和79.51%。

和其他医美领域相比,肉毒素产品毛利率为60%-80%;能量源医疗美容(如激光脱毛)器械企业的毛利率在50%-55%左右;医美医院毛利率在50%左右,2019年已有整形美容医院毛利率降到33%。

玻尿酸产品的毛利率特点,尤其引人关注。

生产成本:从140万到14万

如此高的毛利率,玻尿酸是如何做到的?

据悉,生产成本低是玻尿酸高毛利率的重要原因,和之前相比,最新的透明质酸原料生产工艺已将成本降低超过90%。

20世纪70年代之前,生产透明质酸多采用提取法,原材料一般是新鲜采集的动物组织,如人脐带、动物眼球、鸡冠、猪皮以及鲸鱼软骨等。

但这些原材料来源困难、价格昂贵,透明质酸含量很低,直接导致低产率。如鸡冠的透明质酸产率为0.47%、人脐带的产率为0.2%、玻璃体的产率为0.64%-2.4%、猪皮的产率为0.7%,且提纯精致过程非常复杂。

科学家发现,鸡冠里确实含有透明质酸成分,但1000公斤公鸡冠子仅能提取1公斤的透明质酸,且成本高昂。华熙生物董事长赵燕曾表示,当时一公斤透明质酸价格达到15万到20万美元(折合人民币最高约140万元/公斤)。

直到1985年,日本资生堂首次报道了用链球菌生产透明质酸的方法后,透明质酸产量开始大幅提升,成本明显降低。

华熙生物正是通过生产工艺的革新,透明质酸产能从 2000 年的 0.8 吨提高至2019年底的320吨。

昊海生科方面对赛柏蓝器械表示,现阶段国内外透明质酸钠/玻璃酸钠原料的常规制备方法可以分为「提取法」和「细菌发酵法」。

「提取法」系从动物组织中提取透明质酸,该方法制备的透明质酸具有生物相容性好、安全性高等特点,是国际上骨科玻璃酸钠注射液的原研生产工艺。「细菌发酵法」制备的透明质酸钠具有可按分子量要求设计(如均一纯度、分子量),便于大规模生产、降低生产成本等优点。

昊海生科方面称,通过专业化以及规模化效应,玻尿酸产品的生产成本可大大降低。

爱美客招股书显示,2016年到2019年,透明质酸钠原料每公斤价格分别为15.8万元、14.8万元、13.9万元以及14.4万元,相比于上世纪的最高价格降幅均在88.7%以上。

根据中国产业信息网统计,以华熙生物的平均销售价格来看,注射剂级透明质酸原料价格为11.38万元/公斤,相比上世纪最高价格下降92%。

目前华熙生物已是世界最大的透明质酸生产及销售企业。全球透明质酸竞争格局中,2018中国透明质酸产能占全球86%,其中华熙生物占比36%,位居第一,销量是第二名的3倍。

销售价格:平均4609元

原料价格大幅下降,但市场中玻尿酸产品的价格却居高不下。

数据来源:上市公司公告、新氧App、更美App

赛柏蓝器械统计了国内市场中14款玻尿酸产品,按照每1ml计算,平均价格4609元。

其中进口玻尿酸平均4590元,美国艾尔建的乔雅登极致价格最高,达11000元;除去宝尼达,国产玻尿酸平均2199元,是进口产品的48%,其中爱美客的逸美价格最高,达6300元。

从上述数据可以看出,进口玻尿酸价格居高不下,平均水平是国内产品的2倍以上。

进口玻尿酸占据国内主要市场份额。根据中国产业信息网数据,2018年,韩国LG、美国艾尔建、韩国Humedix、和瑞典Q-MedAB四家外国厂商占据前四大市场份额,合计占比70.3%。

多位业内人士表示,国产玻尿酸提纯工艺和进口产品存在明显差距,或许是进口产品价格居高不下的主要原因。

北京某医美医院相关负责人表示,相比于国产产品,部分进口产品在国际市场使用时间已超过10年,这些产品的临床应用和案例更多,安全和有效性更能得到保障。

一位医美行业业内人士告诉赛柏蓝器械,国产、韩国进口产品和乔雅登的价格差距大,主要因为加工和提纯工艺有一定差距,部分国产产品打到脸上后,女性经期、劳累、熬夜时会出现肿胀,但欧美进口品牌这种现象明显较少。

上述人士进一步指出,6年前国内某知名国产品牌玻尿酸产品上市时,使用者注射后出现较多排异反应,就是因为提纯工艺的差异,产品交联效果不理想,此产品后续改进配方后,效果才有所改善,故建议大家使用上市超过五年的玻尿酸品牌。

对此,昊海生科方面告诉赛柏蓝器械,目前国内企业生产玻尿酸产品的技术可以说与海外工艺水平没有任何差距。进口玻尿酸价格较高有三方面原因:

受生产成本、运输、渠道、税费等因素影响,进口产品价格普遍高于国产产品; 进口第一梯队的知名品牌如乔雅登以及瑞蓝有一定的品牌溢价; 早期中国消费者对医美接受度不高,国内医美概念兴起时,市场主要被进口品牌垄断,掌握定价权。

据了解,最先进入中国市场的是进口玻尿酸。2008年12月,即奥美定被叫停后第二年,瑞典Q-MedAB公司的「瑞蓝2号」获批,是我国最早拿到批文的纯玻尿酸产品。

之后,爱美客的「逸美」、华熙生物的「润百颜」、韩国LG生命科学的「伊婉」、国内昊海生科的「海薇」、韩国Humedix的「艾莉薇」、美国艾尔建的「乔雅登」等产品纷纷踏入市场。

上述医美行业业内人士透露,乔雅登在医院的进价已超过国外价格数倍,一位医美服务企业相关负责人也对赛柏蓝器械表示,乔雅登在中国的市场定价较畸形,国内价格比美国贵很多,由于价格较高,只有规模较大的医美机构才有能力推乔雅登。

暴利?获客成本5000元

仅因为生产成本低、销售价格高,还不能简单将玻尿酸定义为暴利产品。从净利率来看,2019年华熙生物净利率为31%,昊海生科为23%,爱美客为53.4%,和同期毛利率分别相差49%、54%和39%。

相比之下,2019年迈瑞医疗净利率为28.2%,除了爱美客,华熙生物和昊海生科与迈瑞医疗的净利率差距并不大。

因为除了生产成本,从生产厂家到消费者手中还有多环节成本存在,国产玻尿酸出厂价是成本价的几十倍,在玻尿酸行业似乎很常见。

上述医美服务企业负责人告诉赛柏蓝器械:玻尿酸行业的进口产品,出厂价可能达到材料成本的100倍;国产玻尿酸如果材料成本20元,卖到医院400元,20倍的倍率对于生产厂家来说不算高,医院再以2000元卖给消费者,5倍的倍率同样不高。

“因为医美是以营销为主导的行业,成本结构中有30%以上都是营销费用,所以玻尿酸产品的材料成本占比必须控制在较低水平,否则会出现亏损。”上述负责人称。

昊海生科方面也对赛柏蓝器械表示,玻尿酸是第三类医疗器械产品,因此要回归医疗本质,任何医药产品的生产技术和创新都非常重要。但同时,优秀的市场营销策划可以提升产品竞争力,通过营销和服务来兑现产品的价值。

从生产厂家的销售费用来看,据赛柏蓝器械统计,从2016年到2018年,昊海生科、爱美客和艾尔建的平均销售费用率约为32%、20%以及22%。

以爱美客为例,其销售费用包括人工费、会议费、销售促进费、差旅交通费和广告宣传费,从2016年到2018年,人工费、会议费、销售促进费分别增长118.5%、231.9%以及258.8%。

从医美医院环节来看,其销售费用率或超过40%。在纳斯达克上市的“中国医美连锁医院第一股”鹏爱医疗(医美国际)主要从事医美治疗,拥有超过20家医美医院,招股书数据显示,2016-2018年,鹏爱医疗的广告和营销费用分别为1.578亿元、2.275亿元、2.459亿元,对应销售费用率分别高达39.5%、43.1%、43.8%。

近日,赛柏蓝器械参加艾尔建美学相关发布会时,艾尔建美学中国总经理丘汉华表示,四个环节共同构成整个医美生态——上游厂商提供产品和技术,下游医院提供医疗服务,还有相关的医美媒体或App平台,以及消费者。

其中部分医美医院为了客户流量要付出30%左右的运营成本,如何将此成本降低,是行业经常讨论的痛点。

上述医美服务企业负责人还表示,在医美医院成本结构中,销售费用占比较低的在35%左右,大部分医院会占到35%-50%,再加上超过30%的医生和员工成本,那么材料成本只能在10%左右。“玻尿酸不是生活必需品,不像药品,患者生病就必须吃,所以需要较高的销售费用投入。”

姜海燕也对赛柏蓝器械称,其实正规医美医院水分很少,年利润能达到10%已经是非常好的医美医院,现在很多医院都还挣扎在死亡线上。

此外,昊海生科在2019年年报中表示,医疗美容市场在前期井喷式发展后,终端医疗美容机构竞争日趋激烈,获客成本居高不下。

对此,新氧方面告诉赛柏蓝器械,整体来看,医美行业获客呈现非常多元化的趋势,过去几年虽然互联网发展很快,但是医美行业传统获客渠道仍占据接近一半的市场比例。

羊毛出在羊身上,医美机构平均获取一个到店客户的成本要4000-5000元,成本最终会转嫁到消费者身上。医美行业获客成本太高,充斥着看人报价、过度宣传过度包装等问题。

「黑色」危机

除了价格,玻尿酸行业还面临严重的合规问题,新氧方面告诉赛柏蓝器械,巨大的市场需求和高额的利润造成了玻尿酸假货横行的现象,有关玻尿酸的「塑形、除皱、补水」等夸张的功效介绍充斥在各大整形美容机构的宣传推广方案中。

昊海生科方面也表示,终端医美产品鱼龙混杂,既有正规产品,同时充斥着假货及水货。相对于欧美成熟医美市场,国内优质产品的数量还很少,还需各方努力以满足市场需求。

根据中国整形美容协会数据,国内市场上销售的玻尿酸和肉毒素类产品中70%是假货和水货。中国医美科普数据显示,目前国内市场已获得审批的玻尿酸仅29个品牌,包括8个进口品牌和21个国产品牌。

2018年,中国整形美容协会等机构联合发布《中国医美“地下黑针”白皮书》,揭露医美行业「四黑」:黑医生、黑场所、黑培训以及黑药品器械。黑药品器械中最为猖獗的就是玻尿酸等产品,其销售渠道60%为黑诊所销售,15%为微信等社交软件。

据悉,艾尔建美学方面表示,医美行业违法产品分为假货、走私产品和未批准品,违法活动已链条化,有以下几个特点:

生产窝点具有较高技术实力,通常有高知参与制假活动(可能是注册的生物科技公司); 包装和标签通常由批发商提供; 有专营境外客户的批发销售渠道; 批发和销售方通常经营多种针剂类医美产品; 部分长期经营的卖家会参加各地“美博会”扩展销售范围; 网上分销,做熟客(医美非法执业个人)。

对此,2017年5月18日,国家7部门发布《关于开展严厉打击非法医疗美容专项行动的通知》,要求依法查处违法违规生产经营注射用透明质酸钠等医疗器械行为,严厉打击走私注射用透明质酸钠等医疗器械行为。今年4月27日,国家卫健委等8部门发布《关于进一步加强医疗美容综合监管执法工作的通知》表示,继续规范玻尿酸等医美市场。

昊海生科方面对赛柏蓝器械表示,受到医美终端市场阶段性行业整治等影响,国内行业终端受到影响,短期内行业增速出现一定的放缓。

不过医美市场的整治和净化,将帮助行业回到良性健康、可持续的发展轨道,也为下一轮高速发展打下坚实的基础。

价格战持续,玻尿酸行业走向何方

假产品不仅给行业带来危机,数量庞大的黑医美机构以及同质化营销,都成为了销售费用居高的“帮凶”。

艾瑞咨询方面数据显示,2019年中国医美机构或店铺超过9.3万家,其中具备医疗美容资质的机构约1.3万家,非法经营的医美店铺数量超过8万家,合法医美机构仅占行业的14%。

行业中有超过80%的医美机构均属于非法经营。医美行业业内人士对赛柏蓝器械表示,正规医美医院拿到资质的成本上百万。但是根据《中国医美「地下黑针」白皮书》,部分医美机构的资质在随意买卖——有专门人员用医生挂证等方式完成审批资质、开医美诊所,而后全盘卖给没有资质的从业者,而两者换身只需更改法人名字。

除了机构数量庞大,医美机构的销售还同质化严重,新氧创始人金星曾举例称,一家有着500名员工的整形医院里,可能普遍有约150个员工属于「电网部门」,专门负责对进入医院官网的用户进行「转化」。

有媒体报道,由于目前越来越多的整形医院将玻尿酸作为流量入口,玻尿酸终端的营销价格战尤为激烈,打折促销吸引流量行为较为普遍。

不只是整形医院,玻尿酸生产端似乎也正陷入一场价格战,在2019年年报中,昊海生科表示,受到竞品玻尿酸销售价格大幅下降等因素影响,其玻尿酸产品销售数量和单价均有所下降。

终端医疗美容机构竞争日趋激烈且获客成本居高不下、利润空间不断降低,导致国内玻尿酸产品持续受到降价的压力。根据安信证券分析,中游医美服务机构竞争格局分散,同质性强,终端打折促销吸引流量行为普遍,对上游造成一定的价格压力。

对此,昊海生科董事会秘书称,公司玻尿酸价格降幅不大,行业波动主要是因为市场整顿。

同时值得注意的是,今年5月,华熙生物董事长赵燕也公开表示,希望和友商良性竞争,互相驱赶着进步,而非大家跟风,这样就会产生价格竞争,打价格战会毁掉整个行业。

安信证券分析显示,早在2017-2018 年,玻尿酸填充行业价格战现象就已普遍,这将是医美大众化趋势下市场重塑的第一阶段。

价格战下,行货价格被拉低,黑市价格优势将不再明显,利于行货占比增加,同时价格战对企业的现金流和利润提出较大考验,中长尾不合规企业将加速出清,利于市场快速进行第一轮整合。

与此同时,2017年原国家卫计委等7部门印发《严厉打击非法医疗美容专项行动方案》——被业内称为史上最严整治非法整形的行动,根据前瞻产业研究院数据,医美行业注销企业数量开始呈上升趋势,2018年共注销34508家企业,是2016年的3.8倍。

到今年,湖北、湖南、辽宁、江西、甘肃、安徽等省份相关部门,相继发布文件对医美行业专项整治,全国医美机构数量或许会进一步减少。

看似暴利的玻尿酸行业存在营销费用高企,以及黑产品、黑机构横行的问题,同时这些黑产品、黑机构一定程度上导致中下游市场竞争愈加激烈,营销费用进一步走高,出现价格战。

中下游的价格战压力目前似乎也已开始波及到生产端、原料端,再加上2017年开始越来越严格的行业监管,医美行业的第一轮整合早已悄然到来,中小企业的出清也已开始。

2018年上半年,挂牌新三板的12家医美机构中,3家亏损,4家已经退市。2018年6月,计划登陆港股的艺星医疗美容集团撤回申请材料。

2018年12月,金星曾公开表示,医美机构正在大面积地亏损,很多人认为中国医美行业只有30%机构盈利,甚至有更悲观的人认为只有20%。

据企查查数据,2019年有2600家医美医院倒闭,有业内人士表示,真实情况可能更多,市场中还有大量黑医美不在统计范围内。

到2020年,叠加疫情的影响,医美行业并购整合开始加速。今年7月,国内女装企业朗姿股份发布公告称,拟以1.79亿元100%控股6家医美机构。

同月,医美国际宣布,收购广东韩妃51%股权,将4家医美机构纳入旗下,这已经是医美国际今年第四次并购。

医美国际方面还表示,会持续寻找国内优质医美标,抓住行业众多优质医美机构存在经营困难的现实情况,以较优惠价格收购。

中国艾草网官方网址: www.cnaicao.com

中国艾草网官方网址: www.haoai123.com